Catherine Orlhac rejoint Harvest Groupe en tant que Directrice Technique Harvest Fidroit Academy

Bienvenue à Catherine ORLHAC qui rejoint Harvest Groupe en qualité de Directrice Technique Harvest Fidroit Academy, une nouvelle étape dans

Profitez, en présentiel ou à distance, de 4 conférences animées par des intervenants de renom et validez 6h de formation.

Inscrivez-vous dès à présent !

Pourquoi choisir

Harvest Fidroit Academy ?

Se former avec Harvest Fidroit Academy aujourd’hui, c’est avoir le choix du thème, du niveau, du mode d’intervention et c’est aussi profiter d’intervenants praticiens et pédagogues proches de vos préoccupations quotidiennes.

Plus de 30 années d’expérience au service de tous les acteurs de la gestion de patrimoine et de la finance. Des formations pratiques et pragmatiques, ancrées sur vos besoins et votre performance professionnelle dans le cadre d’une approche conseil.

A l’ère du digital learning, tous nos cursus s’adaptent à vos besoins : sessions en présentiel, classes virtuelles, e-learning ou encore vidéos et replays.

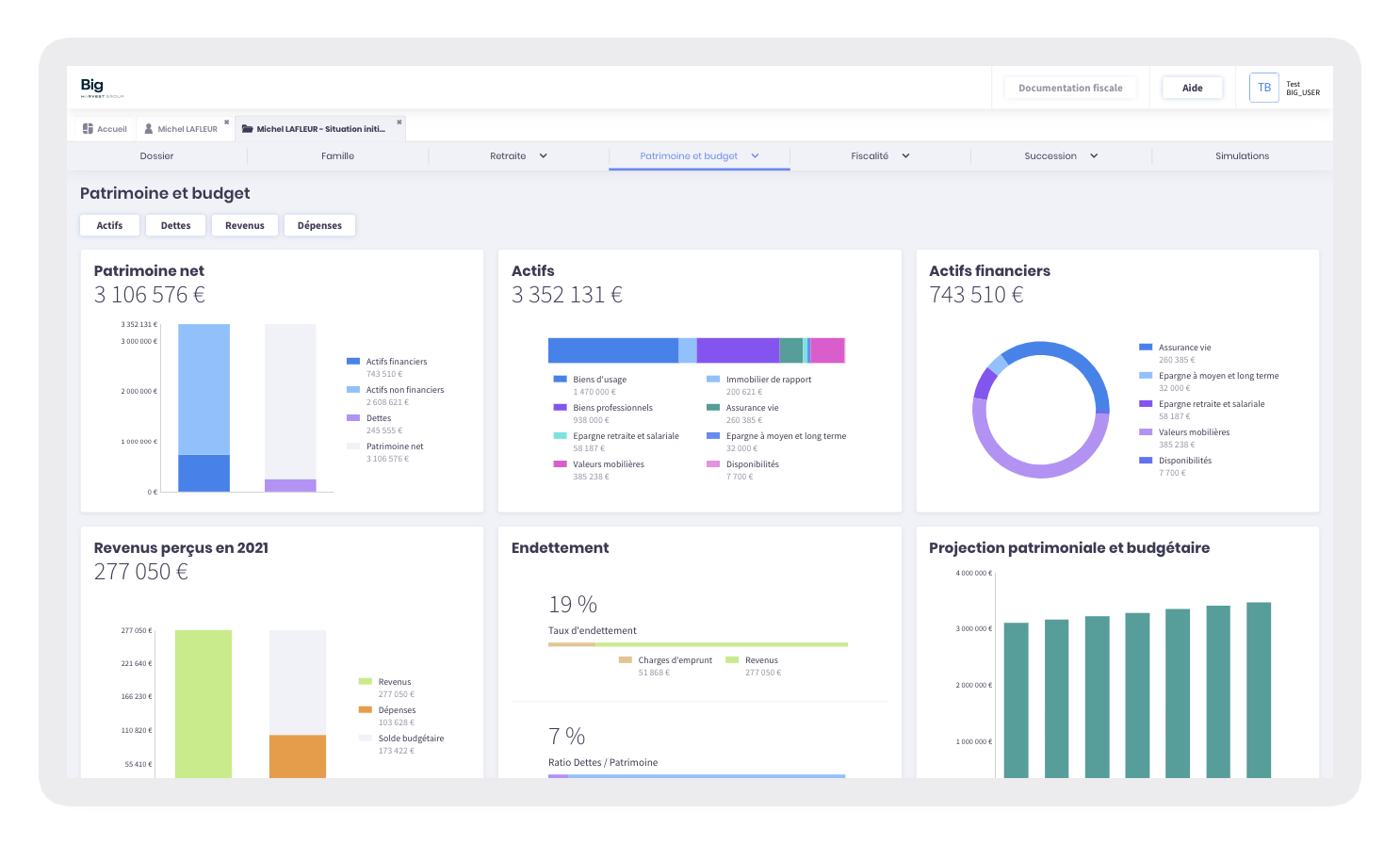

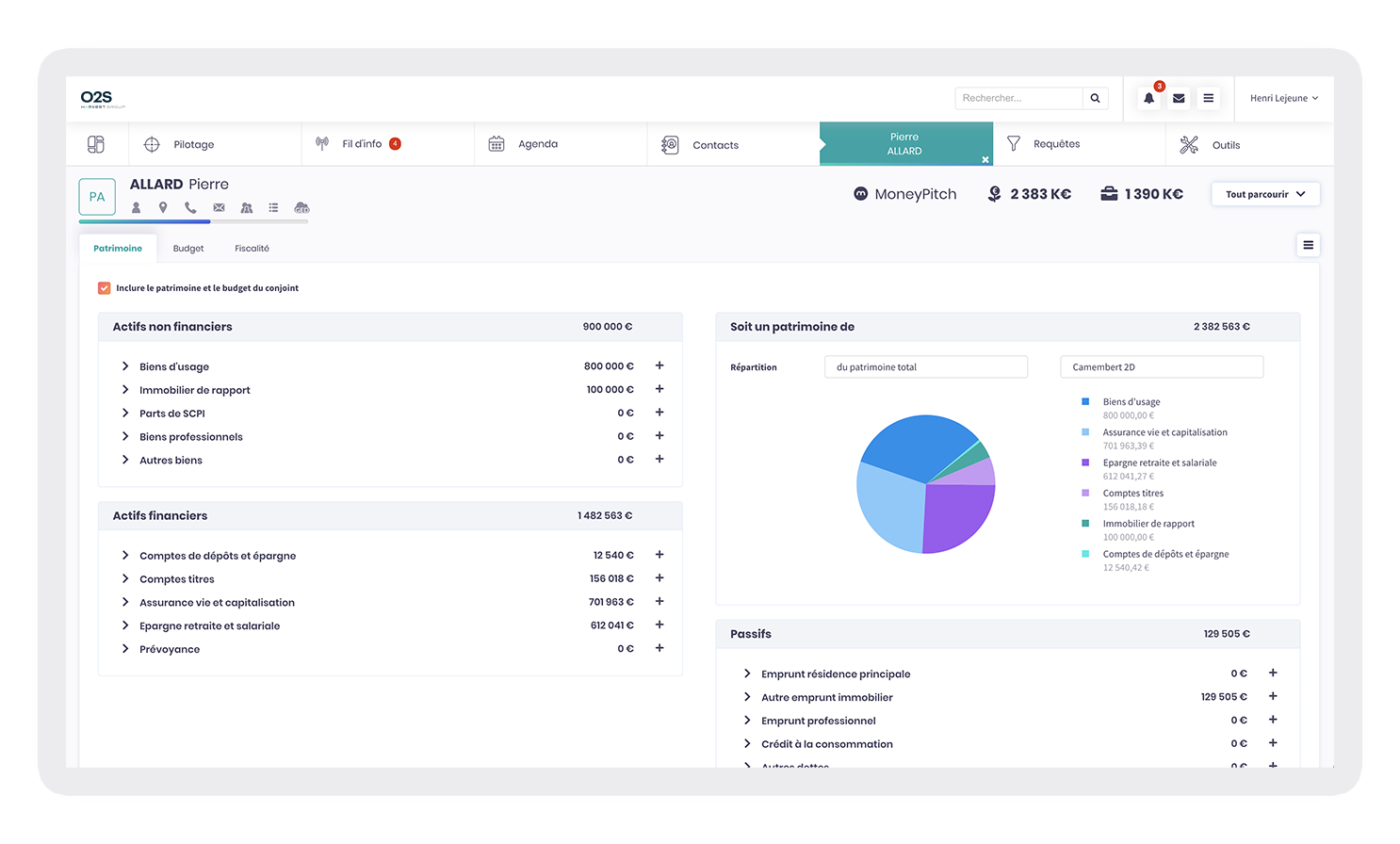

Découvrez nos formations sur nos solutions (Big, O2s, Vic et Quantalys) mais aussi nos formations sur l’univers métier de la gestion de patrimoine (transmission, fiscalité, retraite, dirigeants, …).

Développer une méthode d’analyse patrimoniale efficace commercialement.

Maîtriser la fiscalité pour identifier des pistes d’optimisation pour vos clients.

Identifier les leviers permettant d’organiser la transmission du patrimoine et protéger les proches.

Faire de la retraite et prévoyance des axes de conseil clients privilégiés.

Maîtriser l’assurance vie pour l’exploiter comme source de revenus complémentaires ou comme outil de transmission.

Identifier les différents supports financiers et enveloppes fiscales pour un conseil client adapté.

Maîtriser l’offre immobilière, défiscalisation, location nue ou meublée… pour intégrer cette composante dans le patrimoine des clients.

Savoir conseiller le dirigeant : choix de son statut social, fiscal, accompagnement de la transmission de son entreprise…

Choisissez, parmi une offre large, la formation qui vous convient (découverte, expertise thématique, méthodologie patrimoniale…).

Formez-vous (ou vos équipes) de A à Z sur O2s : connaissance client, agrégation de portefeuille, conformité réglementaire et parcours client.

Harvest Fidroit Academy est l’alliance du meilleur des deux organismes de formation d’Harvest et de Fidroit. Spécialisée en gestion de patrimoine, l’expertise de notre Academy capitalise sur près de 30 années de pratique au service de tous les acteurs du conseil patrimonial.

Depuis plus de 10 ans, Harvest Fidroit Academy accompagne l’Académie de Generali dans la montée en compétence de ses Réseaux Intermédiaires Agents et Courtiers. Nous avons mis en place un fonctionnement basé sur la confiance et l’expertise. Nous avons particulièrement apprécié la réactivité et l’attention toujours portée aux attentes du client que nous sommes. Generali est en effet un client exigeant, car nous ambitionnons une offre de formation d’excellence pour nos partenaires. Les retours très positifs sur Harvest Fidroit Academy par les stagiaires nous confortent dans notre choix. Enfin, nous avons particulièrement apprécié leur faculté de s’adapter aux évolutions technologiques, en proposant des solutions distancielles sur mesure. L’ambition de Generali : être le partenaire de nos clients tout au long de leur vie, leur Life time Partner, en offrant des solutions innovantes et personnalisées grâce à un réseau de distribution sans équivalent. Nous avons également cette ambition pour nos stagiaires au niveau de l’Académie.

Laurent Bertier, Generali

Bienvenue à Catherine ORLHAC qui rejoint Harvest Groupe en qualité de Directrice Technique Harvest Fidroit Academy, une nouvelle étape dans

Du décryptage du vocabulaire économique et financier, en passant par le conseil retraite jusqu’aux subtilités patrimoniales, nos podcasts vous accompagnent

Découvrez notre parcours dédié aux Conseillers en gestion de patrimoine, en 100% distanciel, « Conseil patrimonial et retraite ». Ce parcours, validant